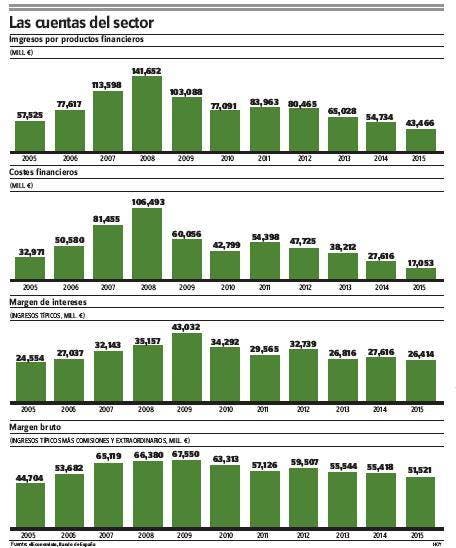

La caída de los tipos de interés, que ha llevado al euríbor a terreno negativo por primera vez en su historia, ha hecho caer los ingresos de la banca en 2015, situándolos en niveles de hace diez años.

Las entidades españolas redujeron el ejercicio pasado un 7% el margen bruto, que estuvo afectado también por los menores ingresos extraordinarios por venta de deuda pública y por comisiones, según una publicación de Fernando Tadeo en el diario el Economista.

“La bajada de las tasas, pese a este impacto adverso, sí ha permitido reducir drásticamente los costes financieros en casi un 40%, según los datos del Banco de España. Pero este efecto positivo no ha podido compensar las consecuencias negativas de la política monetaria puesta en marcha hace años por el BCE para impulsar la economía y elevar la inflación”, agrega.

La publicación indica que el principal perjuicio para las entidades es que el margen de intereses, es decir, los ingresos típicos netos han vuelto a bajar, un 4,3%, tras la subida experimentada en 2014. Esta rúbrica alcanza los 26.400 millones.

“El margen de intereses se ha visto mermado no sólo por el desplome de los tipos, que ha disminuido el rendimiento que ofrecen las carteras de préstamos y de deuda pública, sino por el recorte todavía de la actividad.

El volumen de créditos, a pesar del aumento de las nuevas operaciones, sigue descendiendo”, agrega.

Según señala, los principales banqueros y expertos esperan que el saldo crediticio registre en 2016 el primer repunte desde el comienzo de la crisis, aunque éste sea pequeño. Si bien la incertidumbre económica mundial y la inestabilidad política podrían impedir que la financiación a empresas y familias crezca a finales del presente ejercicio.

Una subida del negocio crediticio aliviaría la situación que vive el sector. Además, una mayor actividad ayudaría a impulsar los ingresos por comisiones, que en 2015 volvieron a caer, hasta los 16.626 millones. Ni siquiera las tarifas que cobran por fondos de inversión y productos de valores, foco de atención del sistema en los últimos meses, consiguen aumentar. Se mantuvieron planas.

“Por eso, la guerra por la captación y robo de clientes se ha recrudecido.

El objetivo es incrementar el volumen de negocio como sea. Pero tiene su coste y puede reducir, en el corto plazo, los márgenes. Ya a principios de 2015, algunos banqueros -entre ellos, los presidentes de BBVA, Francisco González, y del

Sabadell, Josep Oliu- advirtieron de que había grupos que estaban vendiendo productos a pérdidas, una práctica que generó la crisis.

Ante este escenario la rentabilidad del sistema se ha deteriorado y las entidades han abierto un nuevo proceso de ajuste para rebajar los costes. Una

reducción de los gastos y una merma en las provisiones para impagos, son las palancas que tiene para mejorar su cuenta de resultados y el retorno a los accionistas, que se encuentra en el entorno del 5%, muy por debajo del 10% al que todas las entidades aspiran en el medio y corto plazo.